1年以上前から積み立てNISAを始めていて、少しずつ運用益が出てきた。もちろん投資なので減る可能性もあるけど、長期運用で余剰資金を回してるだけだから、リスクも許容範囲。

俺の次のステップは複雑怪奇なイデコを始めること。最近ニュースで今年(2022年)の10月からイデコが全員対象になったことを知り、これを機にイデコを始めてみようと思う。

ということで今回は、10月からイデコは何が変わったのか、イデコは放棄すると損するのか、メリットデメリットを解説する。

イデコ(iDeCo)とは?

知らないって人はいないかもしれないが、イデコは自分で年金を積み立てる年金制度で日本政府が絶賛おすすめしてる。

正式には個人型確定拠出年金と呼ばれ、漢字が多すぎて学ぶ気になれないやつ。会社員は「厚生年金」、自営業をしている人は「国民年金」を毎月一定額を納付していて、さらに年金を増やしたい人が任意で始められる。

2つのメリット

メリット1:運用益が非課税になる

この節税効果は想像以上にデカい。通常、投資で得た利益には20.315%の税金が課税されるが、NISAと同じでイデコを活用すれば、10万円の利益で2万円税金で引かれなくなる。

しかも積み立てNISAは20年間運用の可能だが、イデコは60歳まで運用できる。早く始めれば始めるほどお得な制度で、これ以上お得な制度はないと言っても過言ではないと思う。

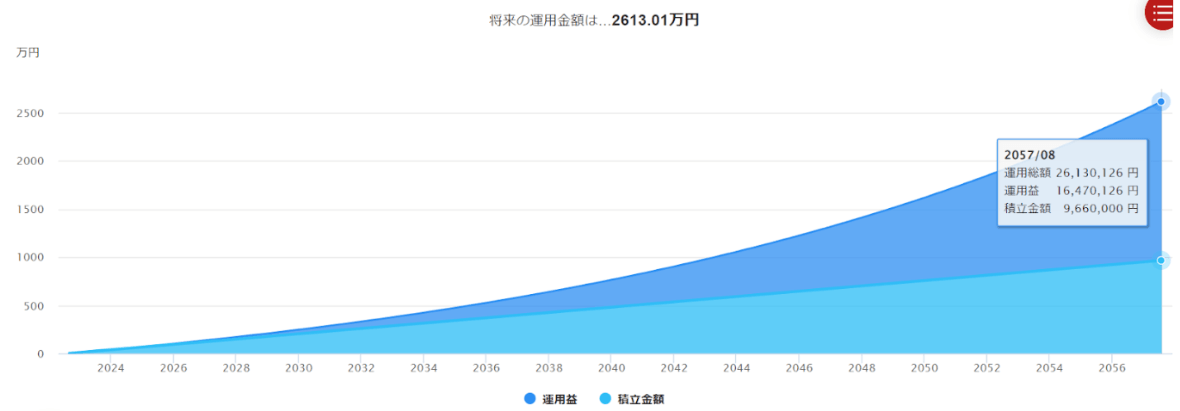

例えば25歳から毎月23,000円を60歳まで35年間拠出した場合、運用利率が5%だと積立金額が9,660,000円、運用益が16,470,126円、運用総額が26,130,126円になる。

イデコを使えば運用益16,470,126円に20.315%の税金が掛からなくなり3,294,025円も税金が安くなる。シンプルに最強。

メリット2:掛け金が全額所得控除になる

これは所得税や住民税を払っている人が得られるメリットになる。つまり、所得がある人はこのメリットを得られるが、逆に所得がない人は得られないことになる。なので、専業主婦や既に株式投資の運用益で生活している人はこの節税は得られない。

とはいえイデコに拠出できる貯金さえあれば運用益が非課税になるメリットは得られるし、仮に拠出できる貯金が減ったとしても停止や減額はできる。

ただ、減額する場合、最低拠出金の月5,000円は確保する必要がある。減額の手続きがNISAと違って面倒で、書類などを取り寄せて返送する必要があるらしい。

確かに手続き含めてめんどくさい制度であることは否定できない。それでもやる価値はあると俺は思う。

※課税所得300万円、所得税率10%、住民税率10%として算出

(参照:resonabank.co.jp)

どのくらいの課税効果かというと、課税所得が300万円のサラリーマンが毎月2万3,000円積み立てすると1年で5万5,200円の節税になる。20年間続ければ110万4,400円にもなる。結構デカい。

受取時の所得控除はメリットではない

イデコは自分が積み立てた拠出金も含めて受取時に税金が掛かる。つまり、運用益だけではなく、元本も所得税の課税対象になってしまう。でも、受取時に「退職所得控除」という控除を使うことができて、多くの人は非課税で受け取ることができる。

正直のところ、受取時の所得控除をメリットと考えるのはどうかと思う。受取時に運用金額全体が所得税の対象になるとそもそも拠出する時に掛け金が全額所得控除になる意味がないのではないか?

2つのデメリット

原則60歳まで引き下ろせない

60歳まで引き下ろせないのは確かに俺も嫌だ。ただ、イデコ以外の資産がなくなるという状況にならなければ問題ないと思う。

受け取り方は60歳から75歳の間に定期的に受け取るか、60歳から75歳までに一括で受け取るか選べる。

例外で60歳前に引き下ろせるレアケースもあるらしい。例えば、怪我や病気などで障害を抱えてしまったり、加入している本人が亡くなったりした場合は引き下ろせる。

ただ、投資の神様ウォーレン・バフェット氏の有名な言葉で「我々が好む株式保有期間は永遠」とあるように、長期資産運用しているお金は基本的に緊急時か働かなくなるまで引き下ろさないことが大事。

受取時に課税される

先ほど少し話したが、受取時に運用金額全体が所得税の対象になる。ただ、受け取り方に気を付ければほとんど課税されなくなるらしい。

受け取り方は下記の2つ。

- 「年金方式」は60歳から75歳の間に定期的に受け取る方法

- 「一時金方式」は60歳から75歳までに一括で受け取る方法

簡単に説明すると年金方式の場合は公的年金控除が使えて、一時金方式の場合は退職所得控除が使える。受け取り方を年金方式にすると受取時に手数料がかかるから一時金方式を選ぶ方が賢明だという声がネット上では多い。俺もそうする予定。

2022年10月から何が変わるのか?

会社員で企業型DCに加入している人はイデコの加入が今まで出来なかったが、2022年10月以降は下記の2つの条件を満たせばできるようになるらしい。

- 条件は企業型DCの事業主掛金が50,000円以内

- 企業型DCで加入者掛金拠出をしていない人

日本人はなかなか死なない

日本人の寿命は世界でトップクラス。2021年の日本人の平均寿命は男性は81. 4年、女性は87. 5年。要するにイデコやらなくてもどうせ長く貯金を眠らせることになる人が多いということ。

(参照:kenko-hyogo21.jp)

本当にお金が必要になるのは働かなくなってから。それまで俺は余剰金は全て投資信託などに回していこうと思う。

最終的に損をしてしまうかもしれないけれど、とりあえず今はそうやる方針で手続きを始める。

もし本記事の内容に誤りがあれば、修正するのでこっそり教えて欲しい。